对人工智能的兴奋推动了美国股市的大幅上涨配资炒股网站入,这不禁让人们将其与20年前的互联网泡沫相提并论,并对此提出了质疑:对这项革命性技术的乐观情绪是否再次令股市产生泡沫。

该公司6月份的航班平均上座率为95%,与去年同期持平。

有相似之处

人工智能热潮,加上经济的弹性和更强劲的企业盈利,使标普500指数从2022年10月的低点上涨了50%以上,并在今年创下了新的纪录高位。自2022年底以来,以科技股为主的纳斯达克综合指数也已上涨超过70%。

虽然各种指标显示,股票估值和投资者热情尚未达到世纪之交的峰值,但两者之间似乎有不少相似之处。如今领涨着美股的人工智能芯片制造商英伟达(NVDA.US)等一小部分大型科技股,让人联想起上世纪90年代末的“四骑士”:思科(CSCO.US)、戴尔(DELL.US)、微软(MSFT.US)和英特尔(INTC.US)。

其中,英伟达股价在最近五年内上涨了近4300%,作为对比,网络设备制造商思科在2000年达到峰值之前的五年里飙升了约4500%。

估值也有所增长,尽管许多科技巨头的财务状况似乎比上世纪90年代末和本世纪初的互联网同行要好得多。

这令投资者担忧,人工智能驱动的飙升可能增加了美股这轮涨势会以与互联网繁荣相同的方式结束的风险——以一场史诗般的崩溃告终。互联网泡沫时期,纳斯达克综合指数在短短三年多的时间里上涨了近三倍后,从2000年3月的峰值到2002年10月暴跌了近80%。在同一时间段内翻了一番的标普500指数同期则暴跌了近50%。

虽然亚马逊(AMZN.US)等几只互联网股票幸免于难并最终蓬勃发展,但其他股票从未复苏。

富国银行投资研究所高级全球市场策略师Sameer Samana表示:“没有人确切知道人工智能会发生什么。”他指出,最终的长期赢家也存在同样的不确定性。

根据LSEG Datastream的数据,与互联网泡沫相呼应的是,信息技术板块在标普500指数总市值中所占的比例已经膨胀至32%,这是自2000年以来的最大百分比,当时这一比例升至近35%。只有微软、苹果(AAPL.US)和英伟达这三家公司在该指数中占比超过20%。

也有显著区别

然而,Datastream的数据显示,科技股目前的估值比互联网泡沫高峰期更为温和,远期市盈率为31倍,而2000年高达48倍。

英伟达和思科的估值差异也显而易见。思科是互联网基础设施支持产品的关键供应商,其股价尚未重现互联网繁荣时期的峰值。

Datastream的数据显示,尽管这两只股票都在飙升,但英伟达的远期市盈率为40倍,而思科在2000年3月达到了131倍。

凯投宏观分析师指出,当前的上涨更多地是由稳健的盈利前景推动的,而不是不断增长的估值,这表明这次基本面因素在更大程度上是推动因素。

凯投宏观的一项分析显示,自2023年初以来,科技、通信服务和非必需消费品等当今市场领导者所在行业的预期每股收益增长速度快于市场其他领域。相比之下,在上世纪90年代末和本世纪初,这些行业的预期收益增长速度与市场其他部分相似,而它们的估值飙升速度却快于其他股票。

投资管理公司AllianceBernstein颠覆性创新股票投资组合经理Lei Qiu在一篇博客文章中指出,随着客户寻求生产力提高,许多构建支持人工智能的云基础设施的大型公司正在产生“可观”的收入。她写道,“比起期待下一个大产品——这是互联网繁荣时期失败的策略——如今已经盈利的人工智能中坚企业主要是为了提高效率而在云基础设施上投入资金。”

Datastream的数据显示,从更广泛的角度来看,标普500指数21倍的市盈率远高于历史平均水平,但低于1999年和2000年约25倍的水平。

凯投宏观分析师在一份报告中表示:“我们的基本预测是,在整个市场的估值达到2000年的水平之前,这个科技泡沫不会破裂。”

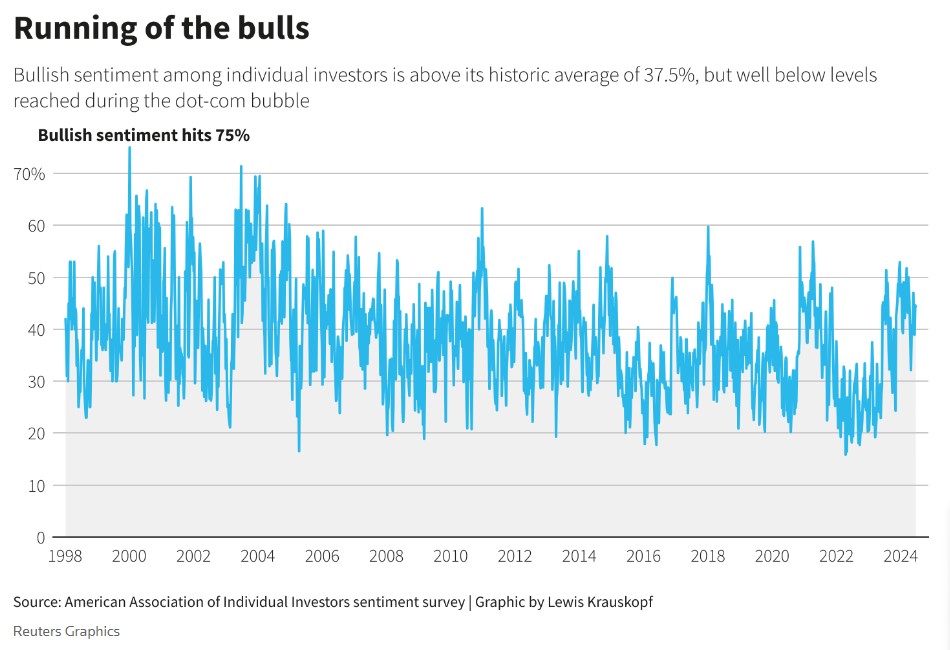

从某些指标来看,互联网泡沫时期的投资者看涨情绪也要高得多。在广泛关注的美国个人投资者协会调查中,投资者看涨情绪在2000年1月达到75%,也就是市场见顶前几个月。而在最近,这一比例为44.5%,历史平均水平为37.5%。

杀伤力或更强

虽然人工智能泡沫并非必然,但许多投资者担心,如果美国经济增长保持强劲,科技股继续走高,这些指标仍有可能会在未来几个月变得更加紧张,甚至在崩溃时带来更大的杀伤力。

“有很多相似之处,”JonesTrading首席市场策略师Mike O'Rourke表示,“当出现泡沫时,它通常植根于……它背后的一些真实、积极、根本的发展,这激发了人们为事物付出任何代价的热情。”

密歇根大学罗斯商学院教授Erik Gordon表示,互联网是革命性的,人工智能也将如此。

“这两个主题都是正确的。但这并不意味着估值基于这些主题的公司在过去或现在都是不错的投资,”Gordon表示,“许多推动互联网变革的网络公司都因此破产了。而许多推动如此巨大变革的人工智能公司也有可能将破产或失去一半的价值。”

换句话说,即使人工智能是下一个重大事件,人工智能公司的估值可能仍然不正常,该领域的开拓者可能仍然会崩溃。

Gordon强调道,互联网的先驱者大多是小型初创公司,而人工智能领域的领导者包括微软和谷歌(GOOGL.US)等老牌盈利巨头。

“他们可以损失数十亿美元,但不会破产,”Gordon表示。

不过,从另一方面来看,互联网新贵没有庞大的股东基础,所以当它们倒闭时,“只有勇敢或愚蠢的投资者受到伤害。”相比之下,主导人工智能的大型科技公司占据了美国股市市值的很大一部分,是养老基金和退休投资组合的支柱。

“人工智能的先驱巨头不会破产,”Gordon称,“但如果人工智能的损失导致它们的股价下跌,许多投资者将遭受损失。”

Gordon警告称:“这不是虚假的公司泡沫,而是一个数量级的高估值泡沫。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 配资炒股网站入